ファイナンシャルアカデミーで学ぶ 家計 やりくり

目次

1:こんな方にお勧めの記事

2:家計 やりくり 成果

3:貯金 節約 コツ

4:保険 比較

5:貯金 増やす

6:まとめ

1:こんな方にお勧めの記事

・老後の生活設計について不安がある方

・収入や資産について悩みがある方

・どの保険に入ればいいのか分からない方

・子供のために貯金をしたい方

・貯金や節約の方法を知りたい方

・ライフプランに悩んでいる方

2:家計 やりくり 成果

私自身の家計、やりくりでの経験をもとに話していきたいと思います。前提条件としては、夫婦2人生活です。

食費

うちの夫婦2人の家計が他の家計と大きく違う点は食費です。妻の食事に対するこだわりが強く、野菜しか食べず、魚や肉などの動物性のタンパク質を一切食べません。タンパク質は豆腐や豆類などで補っています。「食べることが生きがい」ということで食費は極力ケチらず好きなものを食べて幸せに生きることにしました。月2回程度は息抜きに居酒屋に行きますし、ファミリーレストランのサラダバーに週3~4回程度は通いつめて、野菜食べ放題を堪能しています。その他は自宅で自炊をしています。お昼ごはんは夫婦2人ともオニギリを持っていってます。

朝食は抜き

夫婦2人とも朝食は食べません。私は独身時代から、もともと朝食抜きの生活でした。妻は私と一緒に暮らすようになってから朝食を食べなくなりました。朝食代はゼロ円です。

昼食はオニギリ

昼食は2人とも自宅からオニギリを持っていってます。1日に2合食べています。月々のコメ代は2000円程度です。コメはふるさと納税で購入しますので、ほぼゼロ円です。コメ代がほぼ無料っていいですよね。ふるさと納税おすすめです。

夕食はファミリーレストランのサラダバー(※主にステーキガスト) 週4回

妻は799円のサラダバー、私は799円のチーズインハンバーグを毎回頼みます。私はいつもクーポンを使って10%オフしてもらっています。1回の食事代が約1600円です。月々1600円/回×16回/月=25600円/月程度です。ステーキガストはすかいらーくグループの中の飲食店ですので、すかいらーく株主優待券が使えます。1000株保有しているので、年間69000円分の株主優待券がもらえます。月々約69000円÷12ヶ月=5750円/月程度の株主優待券を利用していることになります。25600円/月-5750円/月=19850円/月程度、毎月ファミリーレストランに使っていることになります。飲食店では必ずクーポンと株主優待は確認するようにしています。

自炊 週3回

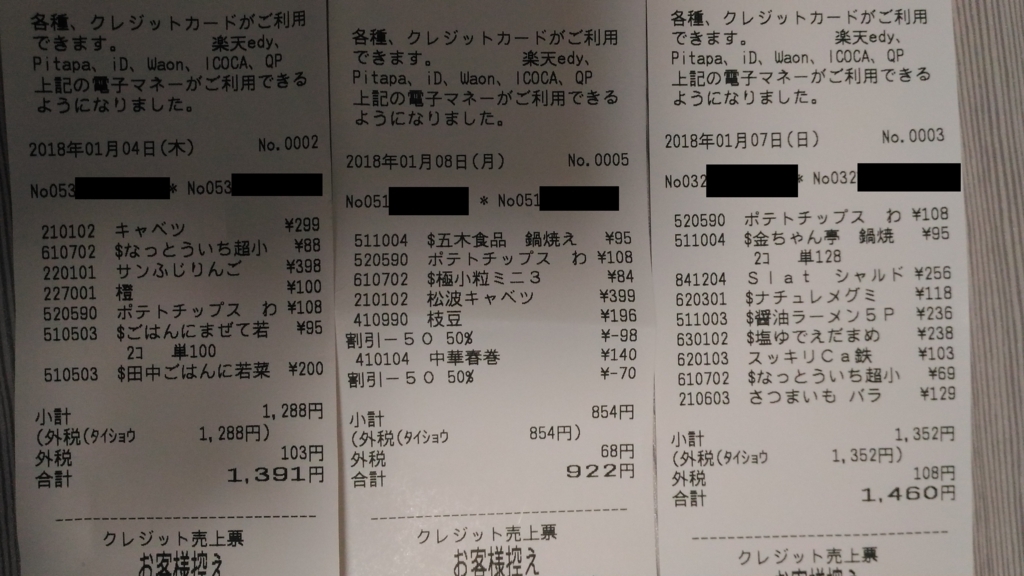

夕食は週3回程度自炊しています。1回の自炊でスーパーで1000円~1500円程度、野菜や惣菜を購入するので、1500円/回×12回/月=18000円/月程度です。1月4日:1391円。1月7日:1480円。1月8日:922円。

居酒屋 月2回

金の蔵、鳥貴族など格安居酒屋に月2回程度通っています。「食べることが生きがい」という妻の要望があるので、食費はケチりません。居酒屋は1回行くと2人で4000円~8000円程度です。金の蔵は株主ではありませんが、毎回金の蔵に行く前には株主優待券を購入してから行くことにしています。1000円の株主優待券が金券ショップで800円で購入することができます。これだけで20%オフです。さらにクーポンで10%オフをしているので全部で30%オフを実現することができます。4000円~8000円/回×70%×2回/月=5600円~11200円/月程度居酒屋で使っています。

食費は全て合わせると、ファミリーレストラン19850円/月+自炊18000円/月+居酒屋5600円/月~11200円=43450円/月~49050円/月程度です。

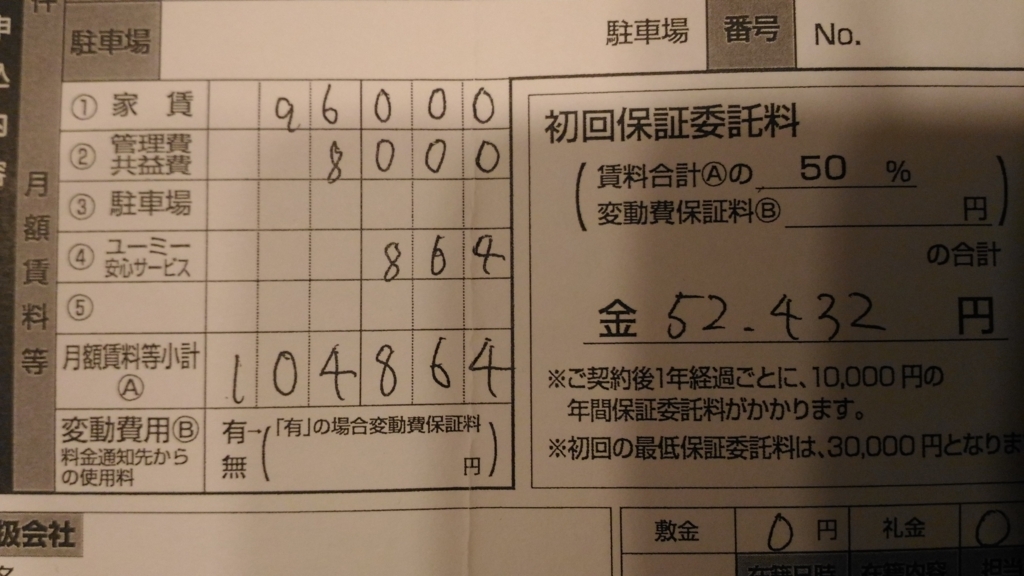

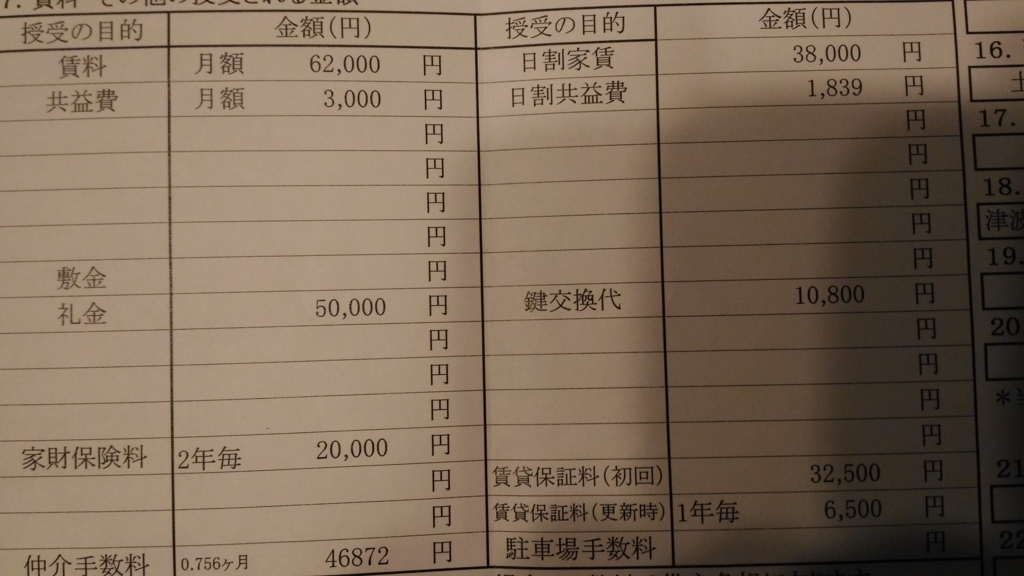

家賃

2016年秋頃に104864円するマンション→65000円するアパートへ引越し。やや駅から遠く妻からは文句を言われ「100満点中40点だ!」と暴言を吐かれながらも月々の家賃代倹約を強行しました。築25年軽量鉄筋コンクリートアパートです。風呂場に換気扇がなく外気と繋がる窓を開けたり閉めたりしながら風呂場の湿度調整をしています。食費は削りませんが、家賃はなんとか削らせてもらいました。

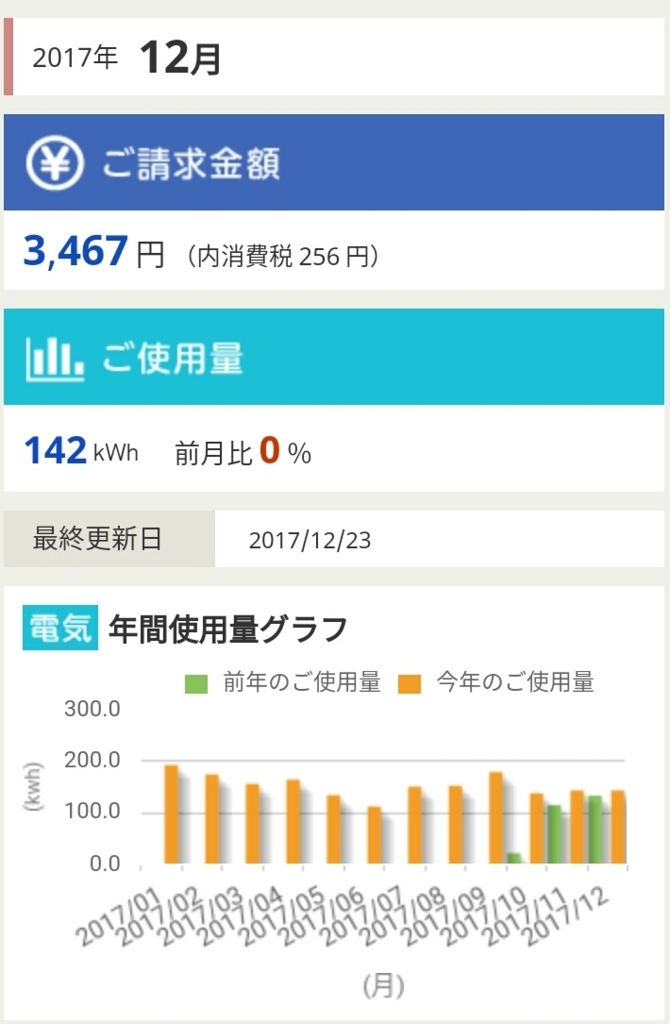

電気代

電力自由化に伴い2016年秋頃から大手電力会社→地方電力会社に乗り換え。約20%程度電気代が安くなりました。電気代が安くなるかどうか、価格.comなどで電気代の計算ができます。月々3000円~6000円程度であることが分かります。

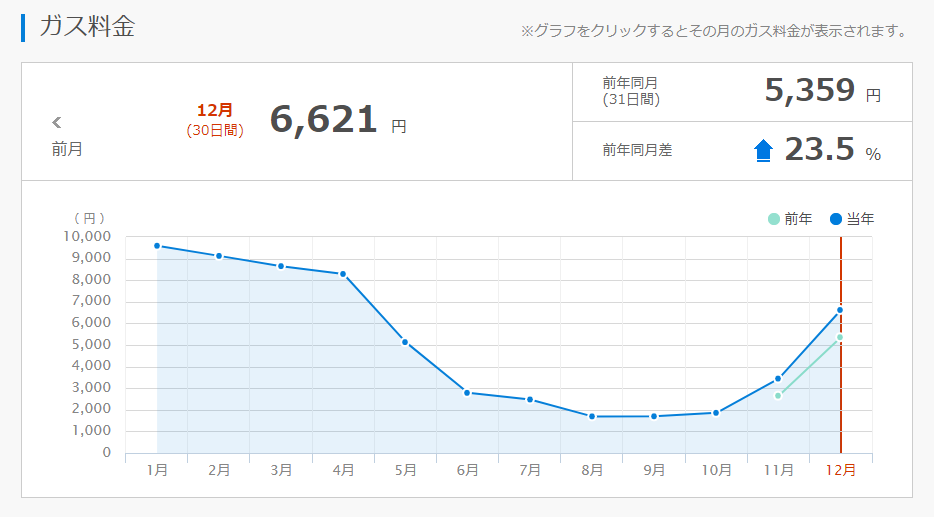

ガス代

ガス自由化が2017年4月から始まったのでガス料金を比較しながら乗り換えを検討中。まだ大手ガス会社のまま。冬場はガスファンヒーターを利用しているので、夏場は月々2000円程度のガス代ですが、冬場は月々8000円と季節によってかなりのバラつきがあります。

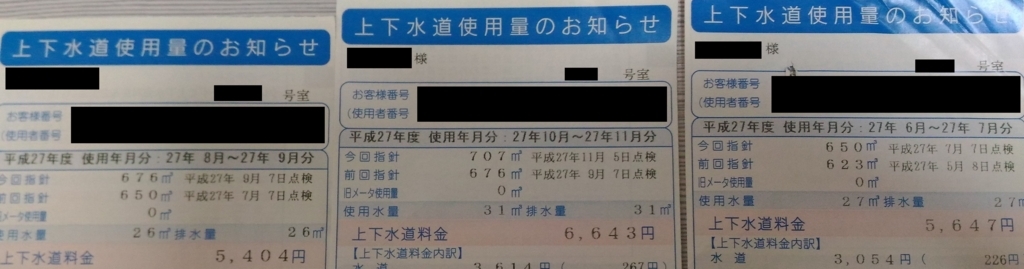

水道代

6~7月:5647円、8月~9月:5404円、10月~11月:6643円です。2ヶ月ごとに請求されます。月々2500円~3000円程度水道代がかかっています。シャワーヘッドを変更して水道代を節約しています。節水型のシャワーヘッドに変更するだけで10%程度節水することができるとのことです。

タカギ タカギ キモチイイシャワピタT JSB012 1個【793-0330】 [ホースノズル](株)タカギ タカギ キモチイイシャワピタT JSB012 1個【793-0330】](http://thumbnail.image.rakuten.co.jp/@0_mall/ganbariya/cabinet/05382904/2017-7/793-0330.jpg?_ex=128x128)

[ホースノズル](株)タカギ タカギ キモチイイシャワピタT JSB012 1個【793-0330】

- ジャンル: 花・ガーデン・DIY > 住宅建材・設備・製品 > 水栓

- ショップ: ものづくりのがんばり屋

- 価格: 1,257円

保険料

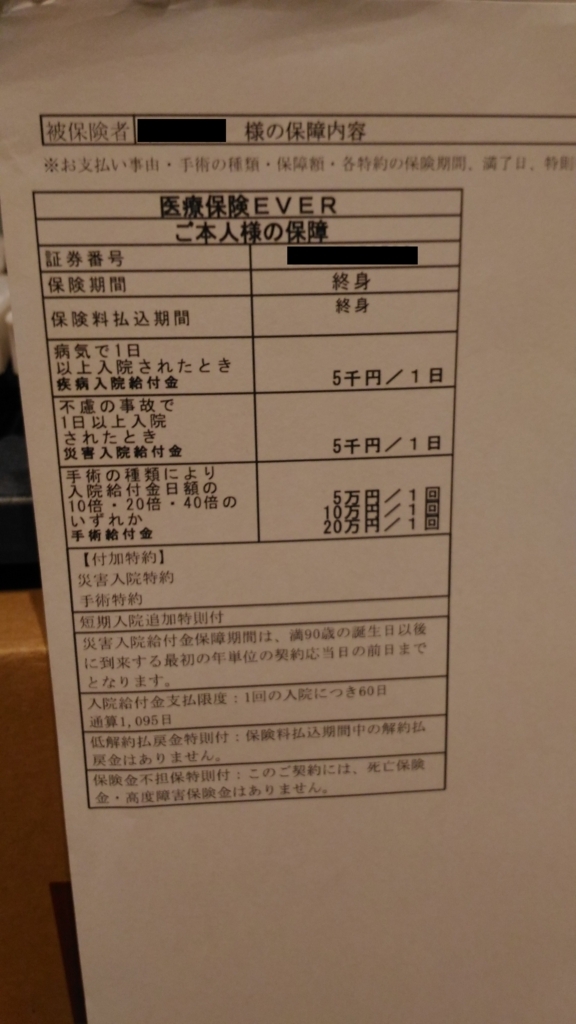

生命保険の原則は必要以上の生命保険に加入しないです。医療保険EVERで月1410円です。たすけあいコープ共済が月3000円です。それ以外に保険は入っていません。万が一私が死んだ場合は貯金が十分にあり、それを妻に残すことができますし、遺族年金が公的年金として支給されます。家は共働きなので私が死んだ後も経済的には妻は困ることはありません。医療保険月4410円のみです。

時々、生命保険は貯蓄のために加入するという方がいらっしゃいますが、全てとはいいませんが、ほぼ100%無駄です。必要な生命保険のみに加入して、必要ないものは一切加入しないことがポイントです。生命保険会社の経費、利益はどこから出てきているのでしょうか。皆さんの生命保険の掛け金から出ています。貯蓄として掛け金を支払って得をするわけがありません。中途半端な知識で生命保険を買うくらいであれば、「必要以上の生命保険に加入しない」これが大事です。

通信費

大手キャリアは月々8000円程度がかかっていましたが、「格安SIM+自宅Wifi」に切り替えました。大手キャリアはau、ドコモ、ソフトバンクの3社です。月々5000円~数万円かかることが多いです。一方、格安SIMはYモバイル、IIJMIO、Mineo、OCNモバイルなどの大手キャリア以外の通信会社です。SIMカードという小さなチップみたいなものを、携帯電話に差し込みます。格安SIMであればプランによりますが月数千円~1万円まで利用料金が下がります。「格安SIM+自宅Wifi」が最強にコスパがいいです。ちなみに私はイオンモバイルを利用してます。イオンモバイル4GB/月で月1580円です。自宅Wifiはジェイコムを利用しています。賃貸アパートでまとめて自宅Wifiを契約しており月々1500円程度の料金で通信容量は使い放題です。通信費はイオンモバイル月1580円+自宅Wifi月1500円=月3080円です。

雑費

衣類代、交際費、ペットのエサ代、日用品など雑費があります。月々1万円~数万円程度でしょうか。雑費に関して大きな工夫はありません。安い日用品をまとめ買いしているくらいでしょうか。ハンドソープ、シャンプー、ボディーソープなどです。

投資

30代夫婦で子供がいないので「収入-支出」で余った分は投資に多くまわしています。投資への割合は年齢、家族構成、考え方などで変わってきます。私自身は「収入-支出」で余った分は貯蓄にまわし、割安の投資案件があったら一気に購入するようなスタイルでやっています。何割とかは決めていません。時々に合わせて興味がある投資案件、割安な投資案件があったら投資することにしています。メインは株やFXになっています。

月々支出ですが、月々133440円~168540円であることが分かります。

3:貯金 節約 コツ

貯金 節約 コツ1~見える化でお金の流れを把握

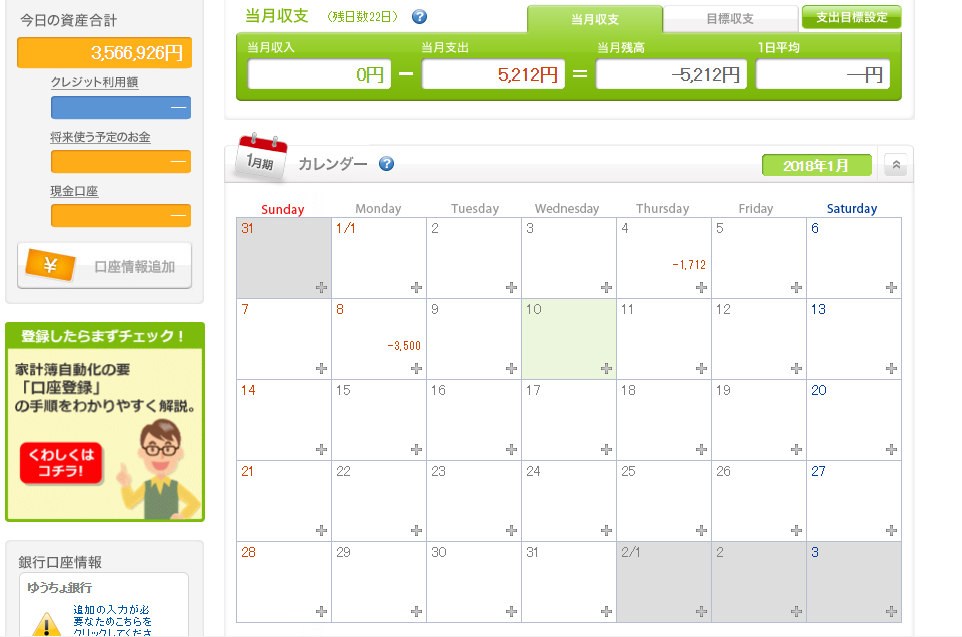

私はOCNのKakeibonを利用しています。銀行の口座残高、クレジットカードなど登録しておけば、お金の流れを把握することが簡単になります。確かに家計簿アプリにパスワードなど入力することは怖いかもしれませんが一度登録しておくと慣れます。家計簿などをつけていく手間が省けますし、何にいくらを使ったかクリアに分かってきます。家計簿アプリで有名なサービスは、マネーフォワード、Kakeibon、Zaimなどが有名です。一番有名で利便性の高いマネーフォワードがお勧めです。元ライブドア社長のホリエモンこと、堀江貴文さんもマネーフォワードを利用しているのでお勧めです。

貯金 節約 コツ2~メリハリをつけた家計を目指す

倹約や節約はストレスが溜まります。何にお金を使うのか、何にお金を使わないかを決めておきましょう。全て節約、節約ではストレスが溜まって、人生の幸福度が下がります。

私達夫婦は「食事にはお金をかける」「それ以外のものに関しては極力節約する」「投資に積極的にまわす」などをポリシーにしています。車は持っていませんし、マイホームを購入することはありません。家計簿のメリハリをしっかりつけましょう。

貯金 節約 コツ3~毎月かかるランニングコストを下げる

冠婚葬祭、自動車購入、子供の入学費用など突発的な費用に目がいきがちですが、実は毎月かかるランニングコストがボディーブローのように効いてくることがあります。

たとえば月々2万円の掛け金がかかる生命保険に加入している場合、40年間加入しつづけると2万円/月×12ヶ月×40年=960万円/40年間かかることになります。家賃を月々2万円減らせば、同じように40年間で960万円の節約をすることができるわけです。

まさに塵も積もれば山となる、で毎月かかるランニングコストの見直しをすることをお勧めします。

貯金 節約 コツ4~精神的に負担のないところから節約する

節約は基本的にストレスがたまります。「あれが欲しい。これが食べたい。」と思っているのに「節約のために我慢しよう。」なんて思って好きなようにできないのはストレスですよね。ストレスが溜まると人生が楽しくなくなっていきます。お金のために節約して人生の幸福度が下がってしまった!なんてなってしまったら本末転倒ですよね。そんな節約は長続きはしません。節約をする場合はまずはじめにストレスがかからないことから手をつけるようにしましょう。

携帯電話を大手キャリアから格安SIMに変えたところで大きな負担は生じません。精神的にも「我慢してストレスが溜まる!」といったことはないでしょう。

節水シャワーヘッドを購入して水道代を倹約しても日常のシャワーで不満を感じることはまずありません。

たくさん生命保険に加入している場合は見直しをしてみましょう。毎月の生命保険の掛け金が減るだけでもお金に余裕が出てきます。掛け金が減って日常生活に大きな支障はありません。あるとしたら、死んだ場合でしょう。それはよっぽど運が悪かった場合です。必要最低限の生命保険だけ残すことも日常生活に大きなストレスは生じません。

このようにストレスが溜まらないところからお金を倹約していきましょう。ストレスが溜まらなければ人生幸せに暮らすことができますし、節約も長続きします。

貯金 節約 コツ5~投資を上手く利用する

すかいらーくでは100株保有すると年間6000円分のすかいらーくで利用できる株主優待がもらえます。100円ショップで有名なキャンドゥでは100株保有したら年間2000円分のキャンドゥで利用できる株主優待券がもらえます。投資を利用すれば日常生活をお得に過ごすことができます。

投資は損すると怖いなあ、と思う方がいるかもしれません。投資はギャンブルじゃないか、と思う方がいるかもしれません。

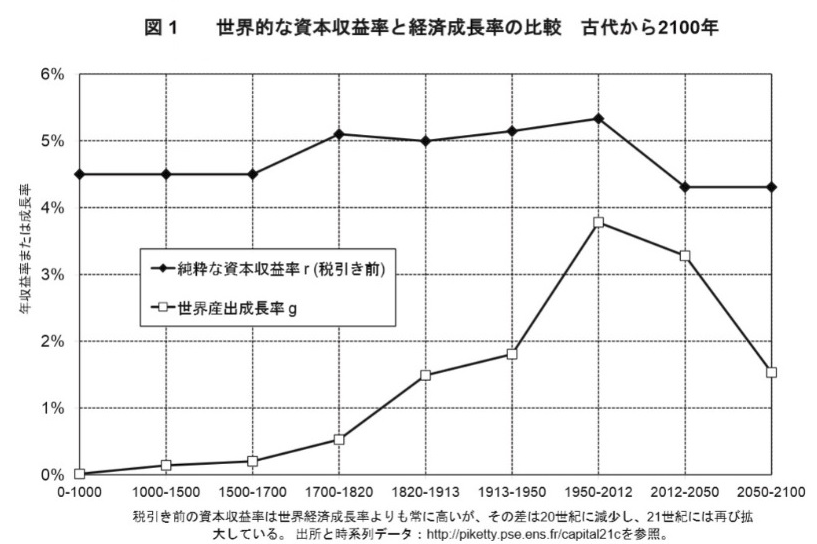

はっきり言いましょう。投資はギャンブルではありません。取り組み方を間違えなければ致命傷を負うほどの大損をしません。トマ・ピケティが書いた「21世紀の資本」という本をご存知でしょうか。20ヶ国300年間の経済データを集めて書かれた本です。世界中で販売され150万部以上売れました。この「21世紀の資本」では資本収益率ということに触れられています。資本収益率とは「お金でお金を生む率」のことです。つまり投資のリターンと考えてください。20ヶ国300年間のデータで資本収益率つまり投資のリターンは平均的に5%前後を推移しています。投資に真面目に取り組んで、まともに投資していれば年平均5%は投資リターンが得られるのです。

私自身はアベノミクスにのって年率5%以上の投資リターンを得ることができました。本などでも勉強しましたし、ファイナンシャルアカデミーという投資の学校にいって勉強しました。ファイナンシャルアカデミーでは投資以外にも家計のやりくり、お金とは何か、といったことも学ぶことができました。

![21世紀の資本 [ トマ・ピケティ ] 21世紀の資本 [ トマ・ピケティ ]](http://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/8760/9784622078760.gif?_ex=128x128)

- ジャンル: 本・雑誌・コミック > ビジネス・経済・就職 > 経済・財政 > 経済学

- ショップ: 楽天ブックス

- 価格: 5,940円

4:保険 比較

テスト生命保険についてですが原則は「必要な生命保険のみに加入する」です。生命保険の見直しについては別記事書いているのでそれを参考にしてみてください。「生命保険で貯金をする」といった謳い文句がありますが、生命保険は貯蓄のために利用できるはずがありません。生命保険会社の人件費、運営費、利益はどこから出ているのでしょうか。皆さんの掛け金から発生しているのです。いろいろ上手いカラクリを言ってきますが、貯蓄のための生命保険なんてやめておきましょう。もちろん、よっぽど精通している方は別ですが、、、。

無駄な生命保険の例をいいましょう。貯金が5000万円あり夫1人、妻1人、子供1人いたとします。夫が死んだ場合、1億円がもらえる死亡保険に加入するとします。貯金が5000万円あれば妻1人、子供1人、贅沢はできませんが暮らしていくことができますよね。遺族年金もあります。夫が死んだら妻が働けばいいのです。もし5000万円で不安なのであれば死亡保険5000万円のものに加入してもいいと思いますが、1億円の死亡保険に加入する必要は全くありません。

医療保険でも、がん保険に加入したり、先進医療がうけられる医療保険に加入したり、女性のための医療保険に加入したり、給与保障型の医療保険に加入したり、複数の医療保険に加入している方がいます。これも無駄です。高額療養費制度といって月々医療費として支払う限度額が決まっていますし、最近の病院も急性期患者のために早期退院をするようになっています。長期入院になることは少ないのです。

5:貯金 増やす

貯蓄、節約することは大事です。しかし貯蓄しているだけでは物足りないです。投資、運用をすることでしっかりお金を増やしましょう。

たとえば、毎月5万円貯蓄して40年間たつと合計2400万円貯蓄することができます。

一方、毎月5万円定期積立をして、年利5%で運用していくと、40年間たつと合計7630万円になります。

ただ銀行に貯金しているだけだと2400万円、年利5%で積立をすると7630万円になるわけです。大きな違いが生じてきます。若いときに始めれば、この格差は大きくなっていきます。 投資は若い頃から始めましょう。

私自身はアベノミクスにのって年率5%以上の投資リターンを得ることができました。本などでも勉強しましたし、ファイナンシャルアカデミーという投資の学校にいって勉強しました。ファイナンシャルアカデミーでは投資以外にも家計のやりくり、お金とは何か、といったことも学ぶことができました。

6:まとめ

月々の支出合計:133440円~168540円

食費:43450円/月~49050円

家賃:65000円

電気代:3000円~6000円

ガス代:2000円~8000円

水道代:2500円~3000円

生命保険:4410円

通信費:3080円

雑費:10000~30000円

貯金 節約 コツ1~見える化でお金の流れを把握

貯金 節約 コツ2~メリハリをつけた家計を目指す

貯金 節約 コツ3~毎月かかるランニングコストを下げる

貯金 節約 コツ4~精神的に負担のないところから節約する

貯金 節約 コツ5~投資を上手く利用する

生命保険は必要なものにのみ加入する。不必要な生命保険には加入しない。貯蓄のための生命保険はほぼありえない。

投資がとても大事。貯めているだけではもったいない!毎月5万円貯蓄して40年間たつと合計2400万円貯蓄することができます。一方、毎月5万円定期積立をして、年利5%で運用していくと、40年間たつと合計7630万円になります。若いとき、早い時期から投資を始めましょう。

私自身はファイナンシャルアカデミーを受講して、家計のやりくり、節約、貯蓄、生命保険の選び方、投資について勉強しました。お金に対する価値観、運用の仕方など沢山学ぶことがおおかったのでお勧めです。